导语

2023年,国内氯化物产业链整体景气度下滑,下游制冷剂行业需求疲软,整体盈利水平不佳,但产业链原料跌幅明显大于氯化物跌幅,低成本背景下,氯化物企业普遍仍保持较高盈利空间,氯化物行业处于产业链中利润较为稳定的环节。但未来三年,国内氯化物产能仍有增长预期,而下游新增产能放缓,市场竞争难度继续增加,行业整体盈利水平难提升。

氯化物行业处于产业链中间环节

从产业链流程图中,可以看出氯化物行业处于产业链的中间位置,原料为甲醇和液氯,生产一吨氯化物理论消耗0.36吨甲醇和1.11吨液氯,因此液氯对于氯化物的成本而言至关重要。而氯化物主要产品中,二氯甲烷作为一种优良的有机溶剂,其下游应用丰富,但多数下游分散,制冷剂领域需求则相对集中,是国内二氯甲烷的最主要下游应用;三氯甲烷下游消费则相对单一,主要消费集中在R22领域。

目前就行业整体发展趋势来看,产业链前向一体化发展趋势明显,目前国内氯化物生产企业多数为国内老牌氯碱企业配套发展,且逐步趋向于形成配套完善的氟化工产业链条,不断提升行业竞争力。

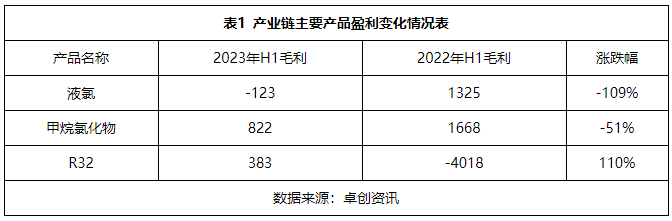

2023年氯化物产业链多数品目盈利下滑,氯碱企业亏损明显,但原材料跌幅明显大于本产品跌幅,导致氯化物整体盈利仍较为稳定,下游制冷剂领域需求也有所修复,年内基本扭亏为盈。

年内上游利润压缩严重,成本跌幅明显大于价格跌幅

2023年,国内液氯价格整体重心下滑,特别是在二季度以后价格多处于倒贴,成本环比明显下降。上半年氯化物装置的主要产物二氯甲烷及三氯甲烷宽幅调整,整体重心亦下滑,需求偏弱拖累价格下跌,进而压缩了盈利空间。上半年主要原料液氯均价至-55元/吨,环比下跌106.09%。二氯甲烷均价2529元/吨,环比下跌44.66%;三氯甲烷均价2526元/吨,环比下跌47.03%。年内成本跌幅明显大于氯化物产品价格跌幅,支撑氯化物行业利润空间仍较可观,可以说是产业链主要利润贡献产品。

制冷剂行业供应过剩 盈利能力薄弱

产业链下游看,主要下游制冷剂领域上半年需求疲软,HFCs制冷剂在2020-2022配额基准年期间,行业供应量持续增加,供应过剩局面凸显,多产品利润持续倒挂,2023年,随着HFCs配额基准年的结束,生产端由“量”向“利”转变,制冷剂R32为代表的HFCs制冷剂亏损局面将得以扭转,但整体盈利微薄。而三氯甲烷主要下游R22在配额制影响下,0DS级利润可观,是下游盈利最强环节,但随着配额的缩减,ODS级R22占比不断下滑,而原料级R22年内在氟聚合物市场弱势压制下,整体呈现下行趋势,企业盈利微薄。综合来看,年内制冷剂领域需求疲软,整体供大于求的压力强,盈利能力微薄。

未来氯化物产业链利润将逐步往下游环节转移

年内氯化物价格整体下行,但企业对价格把控能力强,行业盈利水平良好,近两年产业链利润主要集中在中间生产环节中。2023-2025 年中国甲烷氯化物供需环节预期发生较大变化。首先行业内有多套新增产能计划投产,行业内供大于求的矛盾将愈发突出, 竞争进一步加剧,区域间的货源流通格局面临新的调整,下游领域则缺乏亮点,主要下游制冷剂 HFC-32 行业对二氯甲烷需求预期增速放缓,但随着配额制的实施,HFC-32行业供求关系改善,盈利水平将有所好转,而原料级R22下游氟聚合物需求仍将保持增速,也将带动其整体发展。整体来看,伴随近几年氯化物产业链迅速发展,市场整体竞争压力同步增强,产业链各产品面临的压力不断增大,随着上下游供需不断变化及相关影响因素共同作用下,未来氯化物供应增长势头预计高于需求增长的步伐,未来产业链利润将出现逐步往下游环节转移的趋势。

转载自:化工好料到haoliaodao.com

来源:卓创化工

林海球

林海球