3月至今,纯碱现货市场虽然如期累库,但在消息面影响下,期货盘面一改前期颓势,出现强势反转,不过在重回1900元/吨关口后,纯碱期货再度下跌,整体呈现冲高回落态势。展望后市,短期情绪好转为纯碱带来一定支撑。不过从中长期看,供应过剩预期依旧较强,强现实与弱预期博弈下,预计纯碱以振荡运行为主。

近期纯碱市场利好消息频出,一是龙头企业稳价,驱动纯碱期价反弹修复基差。前期现货市场两度下调报价,重碱和轻碱价格均有所下滑,纯碱盘面价格跟随下行,最低跌至1751元/吨,接近氨碱法成本附近,下方成本支撑渐显,纯碱价格继续下行的空间有限,部分纯碱厂商挺价意愿开始增强,如远兴宣布稳价,没有如市场预期继续下调报价,现货价格获得支撑,驱动期货盘面上涨修复高基差。

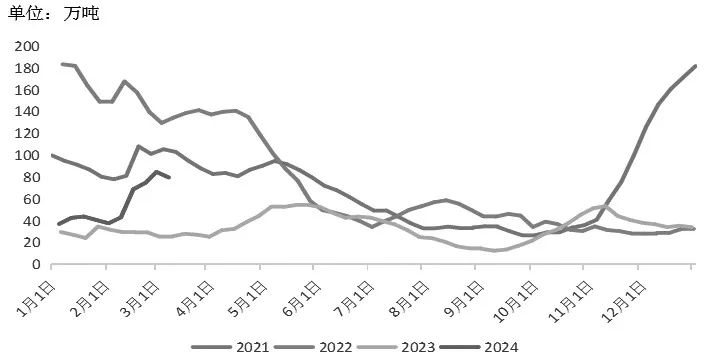

二是轻碱集中补库,市场情绪好转。目前碱厂虽然整体累库,但库存分化明显,除阿拉善和西南某碱厂,其他区域的库存水平并不算高,其中累库的压力主要集中在重碱上,轻碱货源相对紧张,在前期碱厂报价陆续下调后,市场成交有所转暖,同时3月份轻碱下游也逐渐开始复工,有一定的补库需求,且当大部分玻璃厂采取观望态度时,市场传出某建材企业高价招标4万吨纯碱的消息,部分库存较低的下游企业开始跟风入场采购,提振碱厂产销。截至3月11日,国内纯碱厂家总库存79.67万吨,环比下降7.37万吨,降幅8.47%,库存转向去化,市场情绪有所好转。

此外,由于轻碱下游相对分散,而且贸易商众多,当价格出现上涨预期时,容易提振市场情绪。在月初上行行情中,部分碱厂的轻碱库存不高,在集中订货下,资源容易突然紧缺,碱厂出现封单、推迟发货等操作,进一步放大了市场情绪,导致纯碱行情波动加大。

图为纯碱周度库存(单位:万吨)

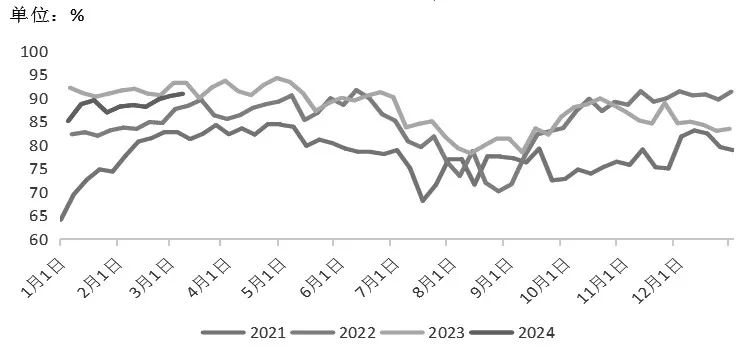

不过待市场情绪消化后,回归自身基本面逻辑,纯碱过剩压力仍在,上游目前维持同期高位生产,开工负荷升至90%以上,纯碱周度产量已达到74.71万吨,且纯碱生产利润尚可,暂时未有大规模检修计划公布。3月中旬仅江苏井神计划检修,后续随着前期环保减产产线逐渐恢复,青海碱厂有计划提高负荷,同时远兴3线满产、4线投料试车,加上进口纯碱陆续到港,预计国内纯碱供应持续增压。需求方面,下游玻璃表现偏弱,复产后需求不及预期,浮法玻璃日度平均产销率下降,全国浮法玻璃企业总库存持续累积,库存增速环比提升,根据浮法+光伏最新的日熔量数据计算,纯碱周度刚需耗费约38万吨,相较于高产量,纯碱处于明显过剩状态。

目前轻碱虽有集中补库行为,但阶段性补库的持续性待观察,且在现货持续下跌状态下,下游企业观望情绪加重,以谨慎刚需为主,采购或逐步放缓,难以给到持续去库预期,纯碱后续上行驱动相对有限。

不过需注意的是,纯碱盘面弹性主要来源于供应端,随着近年新产能不断投产,纯碱前五家企业总产能占比超过50%,行业集中度上升,头部企业联合紧密,其现货价格对市场的影响较大,且当前上游库存集中在个别碱厂,其他厂家库存并不高,若纯碱盘面回落至接近成本线附近,或再度出现碱厂联合挺价检修计划,需持续关注纯碱现货价格变动以及订单签订情况,警惕供应端可能出现的意外减量风险及因此引发的纯碱盘面反弹行情。

图为纯碱周度开工率(单位:%)

综上所述,多重利好推动了纯碱月初大幅上涨,不过盘面涨势主要受短期消息影响,目前估值也有一定体现,近月合约接近平水,基差后续修复空间相对有限,且目前纯碱产量较大,下游消耗空间有限,阶段性补库需求的持续性也有待观察。若无供应端意外影响,高产量下,碱厂累库压力仍在,短时反弹较难改变过剩基本面,预计后续上行空间相对有限。不过需注意,目前纯碱生产集中度明显提升,大厂供应调节能力较强,其装置变动情况易影响行情走势,或加剧纯碱波动幅度,若价格下移至成本线附近,可能再度出现供应端检修挺价的行为,预计纯碱维持宽幅振荡运行,关注供应变动及下游补库节奏。风险因素:能源、装置变动情况,下游补库节奏。

转载自:化工好料到haoliaodao.com

来源:期货日报

林海球

林海球