金属是当今世界期货市场中比较成熟的期货品种之一,其中一般金属包括铜、铝、铅、锌、锡、镍等,交易的场所主要在伦敦金属交易所(LME),国内有上海期货交易所。本文旨在对我国和国际市场上的有色金属指数和有色指数期货合约进行介绍,并探讨有色指数期货合约的优劣势。

伦敦金属交易所指数期货

伦敦金属交易所指数(LME Index Futures Contracts ,LMEX)期货合约是由伦敦金属交易所设计的,反映LME上市的铜、铝、铅、锌、镍、锡价格的金属商品指数合约。LMEX期货合约反映的是全球第一大、最具流动性的金属交易所有色金属价格的市场表现,旨在为投资者提供参与LME有色金属交易的简单方式。

标的指数编制

LMEX期货合约的标的为LMEX指数,于1999年1月20日编制并发布,是代表LME部分金属期货算术平均值的价格指数。

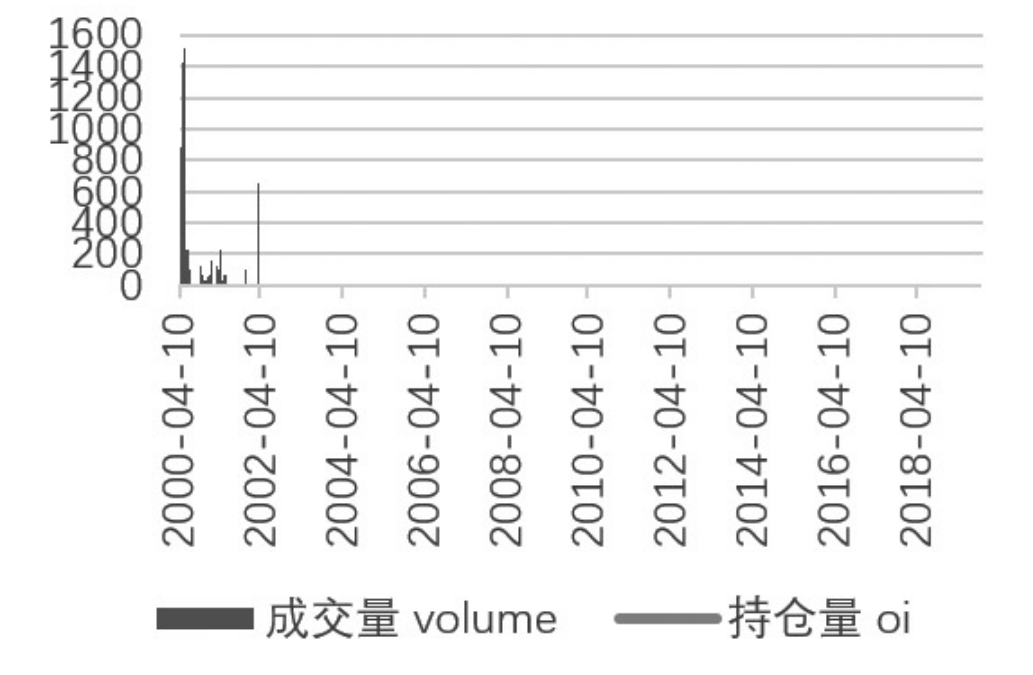

图为LMEX期货合约历史成交、持仓情况

LMEX指数选取铜、铝、铅、锌、镍、锡作为成分商品,以6种金属最近5年全球产量的均值及在LME交易流动性的均值作为权重的确定依据,在每年7月的第一个交易日进行样本金属期货权重修正。在价格选择方面,选取符合条件的3个月份的价格作为指数计算依据。指数价值按照各品种价格分别乘以权重的总和乘以固定系数而得,指数的计算采用算术平均法,以1999年1月4日为基期,1000点为基准点。

期货合约设计

LMEX期货合约规模为LMEX指数点乘以10美元,报价单位即为指数点,最小变动价位为0.25美元(调期最小波动价格为0.01美元)。合约采用现金交割的方式,结算价格为各金属收盘价加权平均值,基于到期日结算价与交易合约价差乘以交易手数进行结算交割。合约连续月度挂牌,到期日设定为合约交割月第二个星期三,结算时间是到期日的前一结算工作日。

合约运行情况

LMEX期货合约于2000年4月10日在LME上市,合约在交易初期有少量成交(无持仓记录),上市第一年(2000年)的年均成交量为212手,上市第二年(2001年)年均成交量下滑至59手,此后成交量急剧下滑,自2003年起盘面就已经没有任何成交持仓记录。

由于LMEX期货合约多年没有交易量,交易所在2019年11月11日决定暂停所有LMEX的交易。截至2019年11月底,无任何未平仓的LMEX期货合约。

上期所有色金属期货价格指数

上期有色金属指数(Industrial Metal Commodity Index,IMCI)全称为上海期货交易所有色金属期货价格指数,是由上期所发布的首个交易所综合性有色金属板块商品指数。上期所自2004年便开启了商品指数的研发工作,于2010年正式完成了指数编制的设计工作,并且在当年的8月开始试运行。试运行将近两年多以后,在2012年12月26日正式公开发布有色金属期货价格指数。

2014年5月19日,上期所启动对全市场进行有色金属指数期货的仿真交易,并于2014年年初获得证监会立项批准,但指数期货合约至今并未上市。

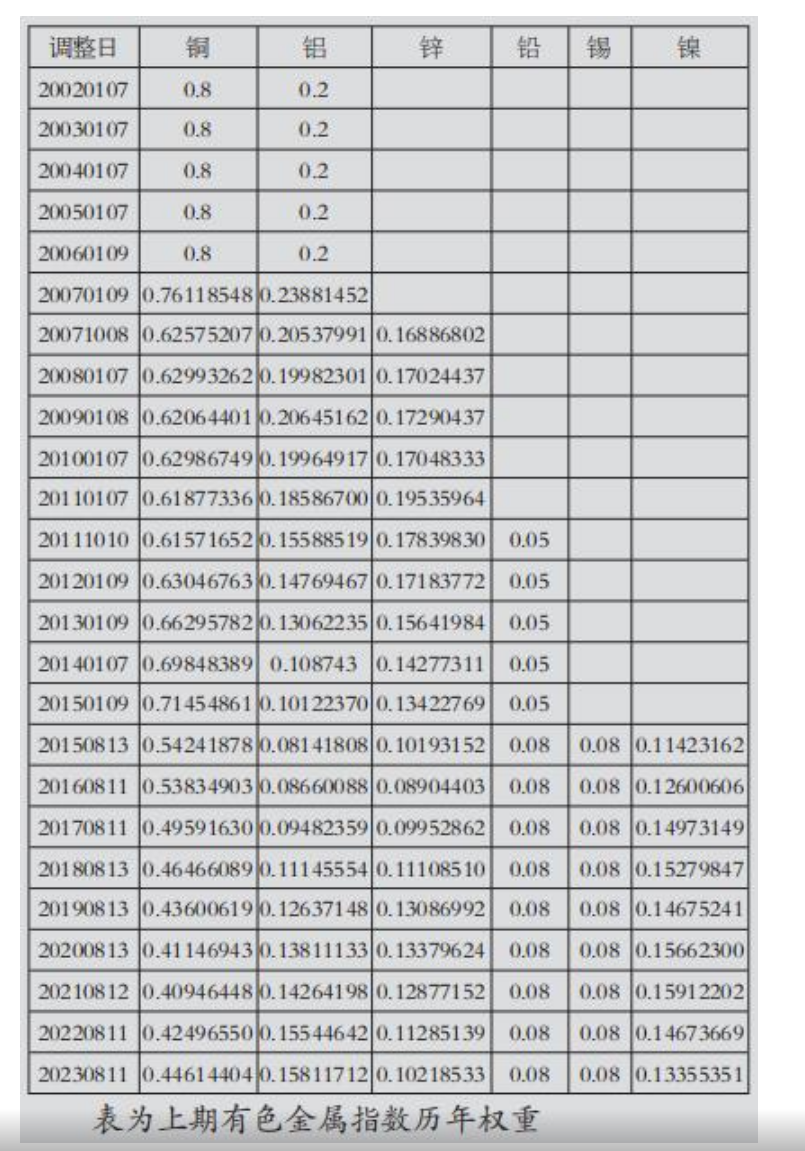

上期有色金属指数选取铜、铝、锌、铅、锡、镍期货品种作为成分商品,依据各品种历史5年平均持仓金额确定权重。在价格选择方面,选取连续3月合约价格作为指数计算依据,并设定5个交易日的滚动窗口。指数计算采用算术平均法,选取2002年1月7日为基期,1000点为基点。根据现方案,在每年年初的第四个交易日及特殊情况下对指数权重进行重新计算。

品种选择

选取铜、铝、锌、铅、锡、镍期货品种作为成分商品,在合规性要求和流动性要求下进行新品种进入和旧品种退出操作。

合规性要求是为了保证指数计算数据的可得性和可靠性;流动性要求是为了保证合约的交易活跃,保证价格的可靠性和竞争性,增强指数的可复制性。根据现方案,新品种上市后出现首个3月合约时,即可考虑纳入指数计算,以活跃并稳定新上市品种的交易。

权重设计与调整

依据各品种历史5年月均持仓金额确定权重。当部分品种上市未满5年时,则采用实际上市期间的月均持仓金额确定该品种权重。为了保证指数的抗操纵性,对每个品种的权重设置了上限(60%)和下限(8%)。对超过上限或低于下限的品种的权重按多样化准则进行调整,当部分品种权重超过或未达上下限而进行再分配时,采用 “先下限、后上限”的做法,即先将未达下限的品种进行补足,后将超过上限的多余权重分配给剩余未调整的品种。

合约选择

一般情况下,上期有色金属指数的各成分品种通过合约列表(选取连续,3月合约)的方式进行展期,通常在每年8月权重调整之前公布下一年的合约列表,其间如果无特殊情况,不对合约列表进行调整。

如果市场出现特殊情况(包括但不限于某些品种主力合约的最新变动规律与历史规律出现较大幅度的偏离;交易所引入做市商,改善合约连续性,导致主力合约变动规律发生变化等)则按特殊情况处理。由上期所根据市场具体情况或最新规律进行判断,考虑适当调整合约选择对照表,并向市场公布调整结果。

合约滚动

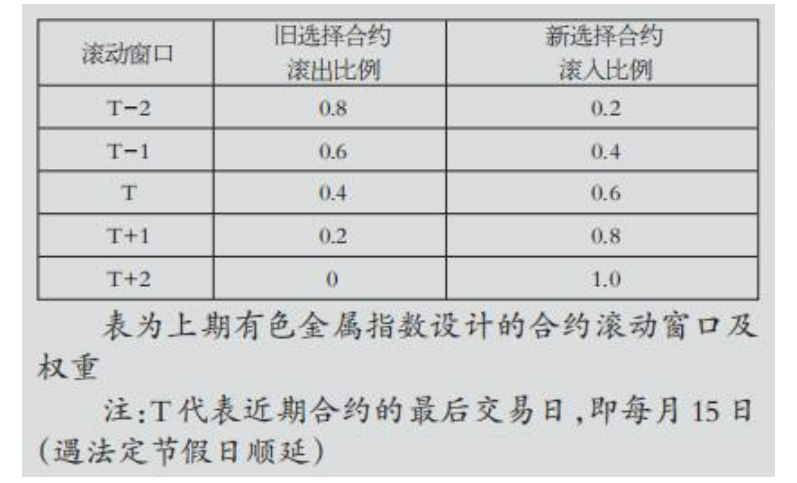

当指数跨月时(每月15日,遇法定节假日顺延),由于采集合约价格的迁移,会产生指数连续性问题。根据我国有色金属期货合约的基本特征,每月15日(遇法定节假日顺延)是近期合约到期日,主力合约向后迁移,故选取每月15日及前后各两个交易日,共5个交易日作为滚动窗口,按照等比例滚动规则,每日滚动20%,当前选择合约逐步退出指数计算,新选择合约逐步进入指数计算。

有色金属指数类期货优劣势分析

优势

一是平抑单个有色金属品种价格波动,分散风险。单一有色金属期货品种可能面临高波动问题,而有色金属指数期货就能够较好地针对目标是投资金属市场,却不想风险被暴露在单一金属品种上面的群体。一些有色金属品种的自身价格波动较大,在一定的时间区间内单个有色金属品种因消息面导致价格短期大幅上涨,或错单交易导致价格异动,商品指数期货就可以在一定程度上平抑单一品种价格波动,分散风险,更好地发挥有色金属市场整体的价格信号功能。

二是提升有色金属期货流动性,促进有色系列品种做深做精。有色金属指数期货合约的推出,能够形成指数期货与组成金属期货品种之间的套利交易,提升有色金属期货市场的流动性。受均衡关系牵引,跨市场套保、套利等交易行为有助于减小成分商品期货市场价差,增加市场深度,从而完善商品期货市场系统性风险对冲渠道、降低产业投资者套保成本。

三是提升有色金属期货的行业覆盖范围,便利企业参与套保。有色金属指数期货合约具有规模适中、避免阶梯性追加保证金的低成本特征,有助于有色中下游企业从事价格风险管理,提升期货市场产业服务能力和行业覆盖范围。

一方面,有色金属指数期货采用现金交割,不需要梯度提高保证金,占用现金成本较小,方便小微企业参与。另一方面,一些单金属用量较小的企业,用单个金属套保便利性较差,比如废铜回收企业,其铜金属套保需求量可能达不到仓单标准,也可以通过金属类指数期货来进行风险管理。此外,部分有色金属贸易企业从事多金属综合型经营,利用商品指数期货产品对冲风险可以实现在单一期货上的综合套保。

四是有望改善成分商品期货市场参与者结构。商品指数期货的推出可以为我国商品期货市场引进和培育更多的机构投资者,改善投资者结构,并充分发挥机构投资者“压舱石”的作用,进而有利于提升期货市场接纳和服务产业客户套期保值的能力。

劣势

一是套保匹配度可能存在不足。对特定产业链的参与者来说,指数合约在提供便利的同时,也存在不能较大程度匹配需求实现背对背套保的问题。对生产或只对部分特定金属品种有保值需求的企业来说,一揽子的商品期货比较难以实现在期货端完全与现货匹配对冲的情况,可能存在与其生产经营不相关的产品或者金属权重不适配的情况,因此在实操中产业链企业可能会质疑指数套保的实用性,而更倾向于选择直接相关的金属期货品种分别进行套期保值。

二是市场接受度有待考量。以LMEX期货为例,在2000年上市之初合约有一定交易量,但此后成交量日益减少,直至2019年合约暂停以前已有多年未交易。由此可见,国际市场对使用金属指数类期货进行资产配置的意愿和积极性可能不够充足。国内方面,市场和资金接受度从调研和实际情况来看也未达预期。采用实物交割的商品期货有助于企业通过期现综合操作实现“背靠背”套保,规避价格风险。比如对有进口需求的精矿贸易企业,采用现金交割的指数期货比较难以满足企业这样的套保需求,带来市场接受度下降的问题。

转载自:化工好料到haoliaodao.com

来源:期货日报

林海球

林海球