聚烯烃行业长期盈利的局面被打破

大宗聚烯烃产品(本文主要指聚乙烯(PE)和聚丙烯(PP))下游的薄膜、管材、型材、拉丝、注塑等企业数量众多,下游企业议价能力较弱,加之在煤制烯烃/丙烷脱氢等替代路线实现技术突破之前,聚烯烃供应商主要集中在中国石油、中国石化两大集团,供方话语权较强,使得聚烯烃行业长期以来都是化工板块的高盈利品种。

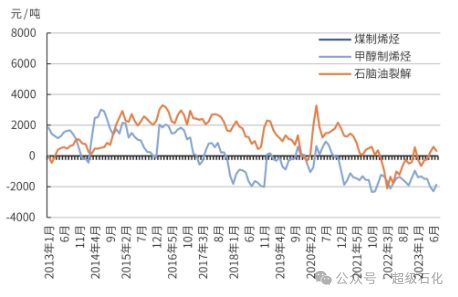

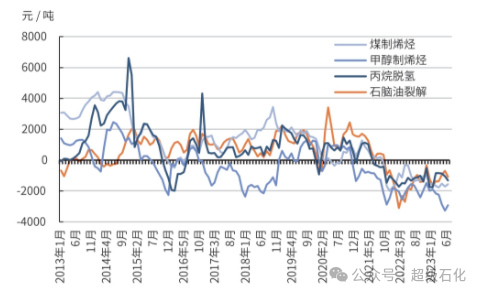

2022年聚烯烃市场发生了变化。据中国石油和化学工业联合会统计,2022年中国化工板块利润下降8.1%,2023年上半年继续下降51%。其中,乙烯与原油的价格走势明显分化,合成树脂(特别是聚烯烃)产品出现严重亏损,下游终端行业需求低迷、开工负荷下降。聚烯烃行业出现如此长时间和大面积亏损,在历史上是不多见的(见图1、图2)。

图1 中国线性低密度聚乙烯利润变化

图2 中国聚丙烯利润变化

从原料路线来看,2013—2016年为煤制烯烃(CTO)、甲醇制烯烃(MTO)、丙烷脱氢(PDH)装置建设高潮期,其中2013—2014年煤炭和丙烷价格相对于石脑油偏低,煤制烯烃和丙烷脱氢路线对于传统石脑油路线的聚烯烃效益产生较大冲击。但是,2022年乌克兰危机以来,能源价格普涨,所有路线的聚烯烃效益普遍下滑。当然,除了原料价格以外,供需基本面也是影响行业效益的主要因素之一。

中国聚烯烃市场供需格局发生显著变化

2.1终端需求驱动力悄然改变

聚烯烃材料密度小、物化性能好、着色性强、易加工、价格低廉,被广泛应用于建筑、包装、电子、电气、汽车、农业、机械、日杂等领域。扣除金融危机及新冠病毒疫情的因素,2000-2007年中国聚烯烃(这里指通用聚乙烯和聚丙烯)需求年均增长13%,2007-2019年年均增长8.7%,2019-2022年年均增长4.6%。可以看出,2000年以来受终端需求拉动,中国聚烯烃行业得到了快速发展,但是近几年需求增速显著放缓,主要原因是其终端行业发展阶段已经发生变化。

▶▶房地产行业

改革开放以后,房地产成为拉动中国宏观经济和相关行业发展的重要因素,经过数十年的快速发展,2015年以来房地产行业进入低速增长阶段。2023年7月中共中央政治局会议指出“房地产市场供求关系发生重大变化”,投资增速由正转负。未来,一方面有“房住不炒”的政策底线,另一方面2022年中国出生率为6.77‰,人口总数首次下降,特别是青壮年人数减少,长期看房地产市场建设拐点已现(见图3)。

图3 2000-2022年中国房地产市场投资变化

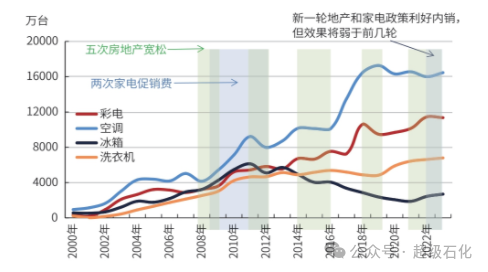

▶▶家电行业

自“十三五”起,中国家电规模已居全球首位。历史上,房地产与家电行业的刺激政策对家电销售有较大的推动作用,但是影响力正在逐步减弱(见图4),总需求趋于饱和,家电市场已从增量时代进入存量时代。同时,智能家电和绿色家电将带来部分置换和新购需求。

图4 2000-2022年房地产和家电行业刺激政策对中国家电内销量的影响

中国房地产和家电行业的变化对聚烯烃等材料的使用产生重要影响。

▶▶汽车行业

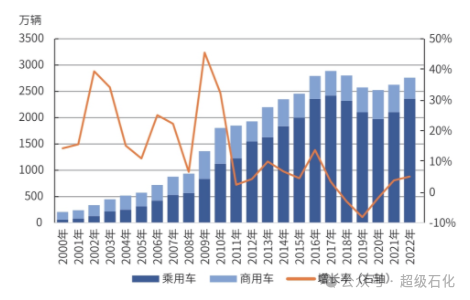

汽车行业的发展对相关行业的拉动作用显著,聚烯烃等化工品也得到广泛应用。2001年是汽车进入中国家庭的元年,随后汽车工业快速发展,2012年中国成为全球汽车销量第一大国,2023年中国汽车出口量也将跃居全球第一位。汽车产业的发展一般会经历起步期、起飞期、普及期和饱和期。

通常在进入普及期后,市场会发生深度调整,增速逐渐趋缓。2017年之后,中国汽车产业进入普及期后期,叠加新冠病毒疫情,调整阶段持续较长,预计今后汽车销售增速难以出现大幅反弹。但是,随着汽车轻量化的发展,单车的塑料使用量还有增加空间。中国汽车销量及增速见图5。

图5 2000-2022年中国汽车销量及增速

▶▶塑料包装

塑料是包装行业四大材料之一(纸和纸板占30%、塑料占25%、金属占25%、玻璃占15%),而聚烯烃又是塑料包装的主要材料之一。聚烯烃主要在快递外卖、购物袋、农膜等领域使用。随着电子商务的发展,2010—2020年成为中国快递业飞速发展的“黄金十年”,快递行业业务总量保持逐年增长态势,虽然疫情期间受到冲击,但是预计2023年将恢复两位数的增长(见图6)。同样,“懒人经济”驱动外卖行业迅速发展。这些领域成为聚烯烃包装材料发展的重要支撑。

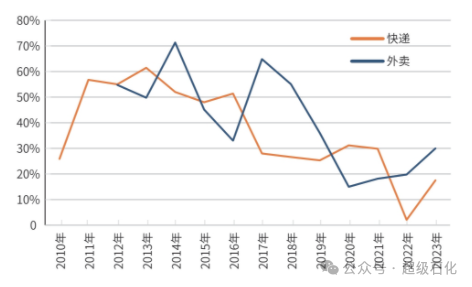

图6 2010-2023年中国快递和外卖行业市场增长率

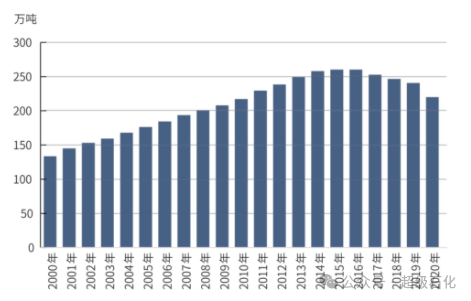

过去,为了满足与日俱增的粮食生产需求,农膜在中国被广泛使用,导致农膜“白色污染”加剧,从2015年开始农膜使用量呈现逐步下降态势(见图7)。

图7 2000-2020年中国农用塑料薄膜使用量

当前,塑料污染已经成为仅次于气候变化的全球关注的第二个环境问题。近年来,中国发展循环经济的政策体系不断完善,废旧塑料材料化利用逐步兴起。2021年,中国废塑料的材料化回收量约为1900万吨,回收率达到31%,是全球废塑料平均材料化回收率的近1.74倍[1],塑料循环利用也为降低聚烯烃原生料的使用做出了贡献。

综上所述,中国聚烯烃通用产品市场需求高增长时代已经过去。

2.2产能扩张潮加剧市场过剩

除了需求放缓外,近几年聚烯烃产能扩张潮也非常明显。

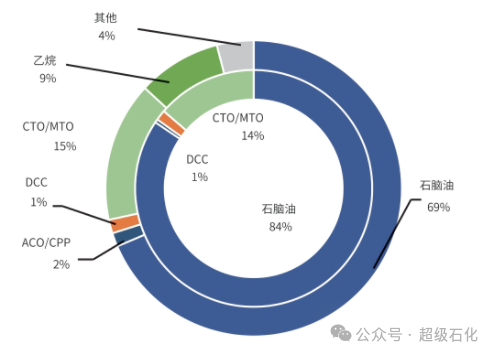

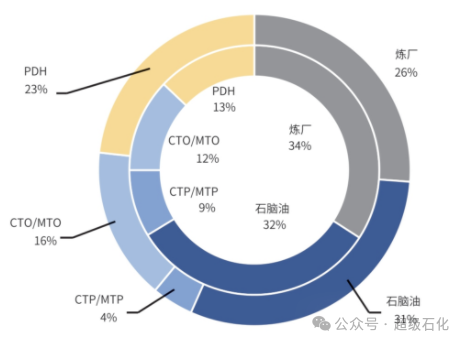

首先是乙烯和丙烯原料更加多元化。以往,中国烯烃生产路线主要是石脑油蒸汽裂解,随着2011年第一套煤制烯烃装置神华煤制烯烃项目的投产运营,2013-2016年中国掀起了煤制烯烃建设和投产热潮,使得产业结构开始出现变化(见图8、图9)。2013年中国第一套丙烷脱氢(PDH)装置在天津渤化建成,丙烷脱氢项目建设迅速扩张,2014-2016年迎来第一轮投产爆发期,2019-2023年进入第二轮投产爆发期。丰富的原料来源为聚烯烃产能建设奠定了基础。

图8 中国聚乙烯原料结构

注:内圈为2015年,外圈为2022年

图9 中国聚丙烯原料结构

注:内圈为2015年,外圈为2022年

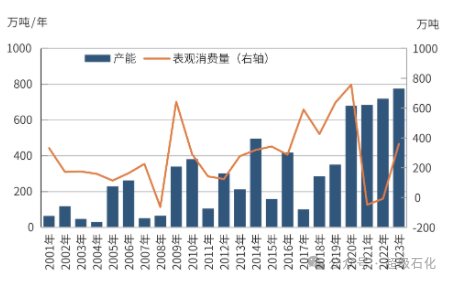

其次是自2019年以来民营大炼化项目陆续投产,聚烯烃行业也开始步入新一轮产能释放周期。2020—2023年聚烯烃产能年均增长730万吨左右,而2010—2019年年均增长280万吨左右,也就是说,近4年聚烯烃产能建设是之前10年平均水平的2.6倍。与此同时,2010—2019年需求量年均增长340万吨,2020—2023年需求量年均增长300万吨(见图10)。供需对比,近年聚烯烃市场形势发生了较大变化,如果再加上部分进口(年均进口量约为2000万吨),国内市场过剩压力加大。2000—2012年中国聚乙烯和聚丙烯装置平均开工率分别为99%和93%,2012—2022年分别为90%和85%,2023年进一步分别下滑至82%和80%。

图10 中国聚烯烃产能与表观消费量增量变化

高端市场成为企业追逐的焦点

3.1新产品和高端牌号引起关注

在通用产品过剩的背后是中国高端聚烯烃产品仍有缺口,且市场成长空间良好。高端聚烯烃产品指的是具有高技术、高性能、高价值的产品,通常分为两类:一是通用聚烯烃产品的高端牌号,例如多峰及茂金属聚乙烯、聚丙烯,高碳α-烯烃共聚的聚乙烯牌号等;二是特殊的聚烯烃产品,例如乙烯-醋酸乙烯共聚(EVA)树脂、聚烯烃弹性体(POE)、聚丁烯-1(PB-1)、超高分子量聚乙烯(UHMWPE)、乙烯-乙烯醇共聚树脂(EVOH)、环烯烃共聚物(COC)等。

高端聚烯烃既是国家战略性新兴产业发展的重大需求,也是舒适、健康、高品质生活的客观需要,并且成为行业发展新热点。2020年中国高端聚烯烃市场需求量为1483万吨,2025年预计为2088万吨,年均增长7%以上,自给率2020年为52%,2025年预计为60%。

中国聚烯烃高端牌号的开发应用取得进展。例如,茂金属聚乙烯用作高端包装材料,低熔垂和耐开裂的双峰聚乙烯管材用于油田和物流运输,耐热聚乙烯(PE-RT)用于建筑物采暖,超高分子量聚乙烯产品用于锂电池隔膜,茂金属高透明聚丙烯也研发成功。另外,汽车、家电等领域使用的“三高两低”(高熔指、高模量、高抗冲、低气味、低挥发性有机物)聚丙烯产品、医疗器械/医用防护用品用抗菌聚丙烯材料、低可溶出物的丙丁共聚聚丙烯、高熔体强度聚丙烯、发泡聚丙烯等新产品新牌号,也在不断涌现。

在高端新产品方面,中国石化、中国石油等央企在茂金属聚乙烯、茂金属聚丙烯、α-烯烃、POE等产品技术方面取得一定程度的突破,开始积极延伸聚烯烃产品链。同时,前几年民营炼化装置投产,大宗化工品自给率快速提升,如今纷纷转向新材料。例如,浙江石化利安德巴塞尔开始布局EVA、POE、α-烯烃、聚丁烯-1等产品。盛虹炼化同样规划建设EVA、α-烯烃、POE等装置,要将连云港打造为全球最大光伏胶膜原料生产基地。

3.2投资、研发和服务模式不同

高端新材料发展模式与大宗化工品不同。例如,利安德巴塞尔公司的前身是由2000年巴斯夫和壳牌的聚烯烃业务合资成立的公司,2005年剥离后独立运营,是全球最大的聚丙烯和聚烯烃工程塑料生产商。2007年巴塞尔收购利安德组成利安德巴塞尔公司,2018年收购全球领先的高性能塑料制造商舒尔曼公司。该公司拥有Spheripol聚丙烯工艺和Sperizone聚丙烯工艺,生产聚烯烃类热塑性弹性体产品(rTPO)。再如,北欧化工公司(Borealis)是欧洲第二大、全球第六大聚烯烃生产商。1995年其第一套聚乙烯装置在芬兰建成,1998年从奥地利油气集团(OMV)收购PCD聚合物(PCD Polymere)公司,2000年与杜邦在比利时成立合资企业安特卫普特种聚合物公司(Speccialty Polymers Antwerp NV),2005年OMV和IPIC购买艾奎诺公司(Equinor,原挪威国家石油公司)股权,2021年与阿布扎比石油公司合作,在阿联酋建设聚乙烯项目。北欧化工公司拥有先进的双峰聚合技术,凭借专有的Borstar®和BorlinkTM工艺发展高端聚烯烃材料。可见,国外高端聚烯烃生产商往往是通过资本运作和特有技术差异化发展的,而不是简单地新建产能。

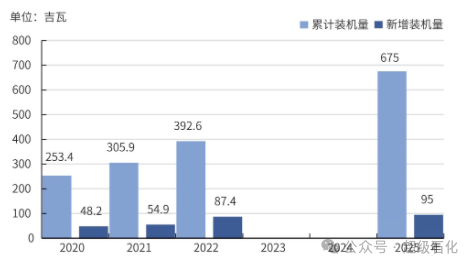

中国企业更乐于扩大产能,以POE市场为例,2022年中国POE产品消费量为69万吨,应用于光伏胶膜、汽车零部件、鞋材、电线电缆、包装、家电等多个领域,其中光伏领域增长最快(见图11)。依据下游行业发展趋势,预计2025年中国POE产品需求量进一步上升到100万吨左右,年均增长13%。

图11 2020-2025年中国光伏装机量变化

近年来,国内POE生产技术有所突破,中国石化、中国石油、中国科学院、万华化学等均有催化剂专利申请,目前规划建设产能达到160万~290万吨/年(见表1)。相比而言,规划产能远远大于需求。照此发展,未来POE价格将大幅下滑,失去其高端特性。

表1 中国POE产能建设规划

来源:各公司网站

高端化工材料的营销模式也有别于大宗化学品的做法,从过去单纯卖产品向卖服务、提供解决方案转变。例如,全球化工巨头巴斯夫2021年与宁德时代合作提供电池材料解决方案,包括正极材料和电池回收,巴斯夫还有工业解决方案、农业解决方案等。再如,万华化学是中国著名的化工材料供应商,专门设置了化学功能材料解决方案业务板块,2023年与与一汽大众携手,提供汽车整体材料一揽子解决方案。可以看出,国内外化工新材料公司营销模式是以客户和下游产业为导向,以引导企业产销研等一系列经营活动。

结语

中国大宗化工品市场接近饱和,新建大型炼化项目的必要性减弱,在产业政策、生态环保和市场供需三重约束下,石化产业亟需实施转型发展,聚烯烃产业链就是一个典型案例。

行业实现高质量发展离不开“基础+高端”,既要注重传统装置淘汰落后、降低成本、提质增效,也要积极探索向下游延伸、走高端化的路径。

转载自:化工好料到haoliaodao.com

来源:广州化工交易中心

林海球

林海球