一、炼化行业发展趋势

1.1世界炼油行业现状及发展趋势

01.交通运输燃料需求将达峰值,石化原料需求持续增长

(1)2023年世界石油需求增长超预期

2023年世界石油需求1.017亿bbl/d,比2022年增加230万bbl/d。世界经济增长强于预期、我国放开疫情管控后的经济反弹是需求增长的主要推动力。

三大交通运输燃料中,2023年世界喷气燃料/煤油需求720万bbl/d,同比增长107万bbl/d,是需求增长最为强劲的品种,但仍低于疫情前800万bbl/d的总体水平。随着航空活动恢复稳定增长,加上新型、更高效飞机的大量采用,预计2024年需求增长将放缓至仅15万bbl/d。2023年汽油需求2690万bbl/d,超过疫情前的水平;同比增长70万bbl/d,表现超出预期。主要原因:一是我国放开疫情管控后人口流动恢复和服务业增速回升;二是美国就业数据在美联储加息的情况下保持强劲,2023年前11个月美国人总驾驶里程同比增长2.2%;三是世界其他许多地区的表现也都超出预期。预计2024年,汽油增长将大幅放缓至15万bbl/d。2023年柴油需求为2826万bbl/d,略低于疫情前水平,同比仅增长13万bbl/d,主要原因是受世界制造业持续低迷的抑制。预计2024年,柴油需求增长将略有回升(约30万bbl/d)。

石化原料方面,2023年世界LPG/乙烷、石脑油需求分别较2022年增加50万bbl/d、40万bbl/d至1460万bbl/d和720万bbl/d;预计2024年将分别增长至1490万bbl/d、760万bbl/d。

(2)交通运输燃料需求将达峰值

长期以来,道路运输燃料一直是石油的支柱性需求,但由于能源效率提升和替代能源影响巨大,叠加疫情后人们出行习惯改变,道路运输燃料需求难以超过疫情前的峰值。

新能源汽车销量飙升抑制汽柴油需求。碳中和目标下,各国政府纷纷出台政策支持新能源汽车发展,新能源汽车技术不断进步、成本不断下降,性能和价格更加接近传统燃油汽车,消费者购买新能源汽车意愿增强,新能源汽车快速普及、销量快速增长。2023年世界汽车销量8918万辆,其中新能源汽车销量1428万辆,渗透率达到了16%;我国新能源汽车销量949.5万辆,占世界新能源汽车销量的66.5%。根据《IEA世界电动汽车展望》,预计2028年世界新能源汽车销量2590万辆,渗透率达25%左右。2023年初,世界电动汽车保有量2800万辆,预计到2028年底将超过1.55亿辆,将替代230万bbl/d的汽油需求和63万bbl/d的柴油需求。

效率提升可显著降低道路燃油消耗。预计2022年至2028年,效率提升将减少合计约480万bbl/d的燃油增长。燃料效率提升对石油需求的总体影响比电动汽车影响更大。

石油其他需求领域中,疫情后航空旅行恢复正常航空业强劲复苏、中等收入国家GDP增长带来的长途旅行需求存在结构性增长将持续支撑航煤需求整体增长;船用燃料油和柴油需求随着世界GDP增长将继续增长,但IMO(国际海事组织)逐步收紧减少温室气体排放的措施所带来的效率提升将再次抑制增长;中东用天然气和可再生能源替代燃料油、柴油和原油发电以摆脱对燃油发电厂的依赖在能源转型中发挥着关键作用,将减少石油需求。

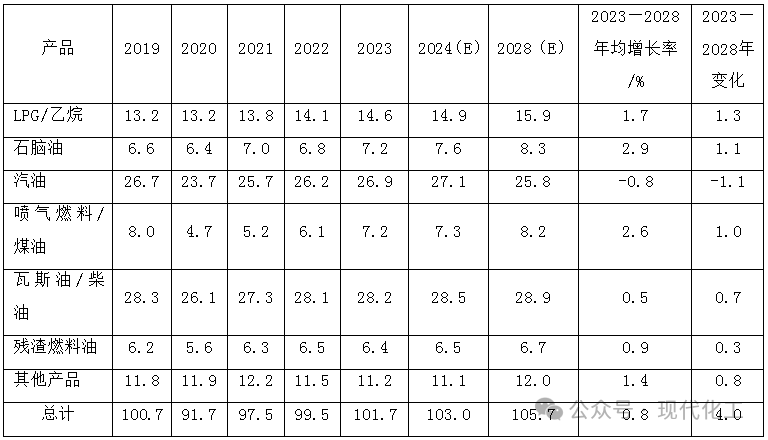

随着能源转型加速,道路运输燃料需求预计在2024年达峰,全部交通运输燃料需求将在2026年达峰。2019—2028年世界石油需求(分产品)见表1。

表1 2019—2028年世界石油需求(分产品)

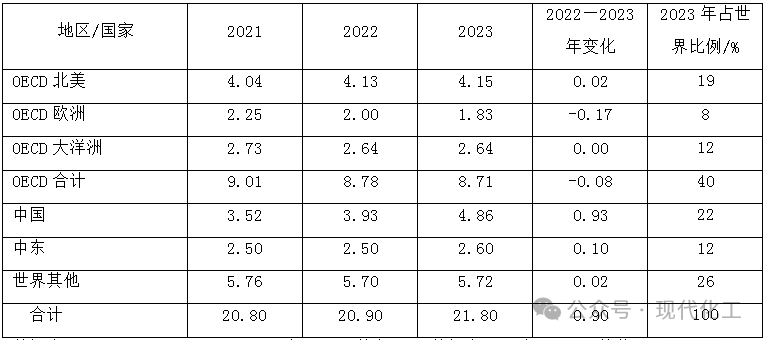

(3)石化原料是世界石油需求增长的主要驱动力,我国石化原料需求增长居世界主导地位

2019—2023年,世界用于低碳烯烃(乙烯和丙烯)和芳烃(苯、甲苯和二甲苯)的石化原料需求增长约200万bbl/d,而同期石油需求增长100万bbl/d。受俄乌冲突欧洲能源成本上升以及中国大规模扩张的影响,西欧以及传统以中国为目标市场的东北亚邻近国家和地区不得不关闭一些规模小、设备老旧、竞争力差的的蒸汽裂解装置,导致对石化原料需求下降。我国由于烯烃规模持续扩张对石化原料需求持续增加,目前已超过OCED欧洲/OCED大洋洲的总需求。2023年我国石化原料需求达486万bbl/d,占世界总用量的比例进一步提升到22%,同比增长93万bbl/d,其中石脑油用量增加了31.6%,LPG用量增加了16.7%。

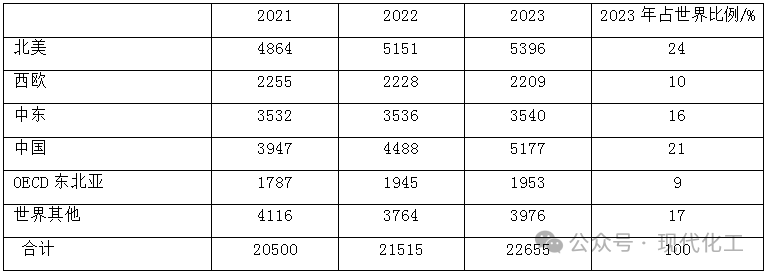

2021—2023年世界石化原料需求见表2, 2021—2023年世界乙烯产能见表3。

表2 2021—2023年世界石化原料需求量

数据来源:IEA Oil 2023, OMR 2024年1月,其中OECD数额为2023年1-10月均值。

表3 2021—2023年世界乙烯产能

数据来源:2023 S&P global。

02.发达经济体炼油能力萎缩,亚洲及中东增长,世界炼油重心东移明显

2020年世界炼油能力出现了近30年以来的首次下降。受疫情冲击需求下降,欧美等发达经济体不得不关闭老化、落后、低效的炼油厂以提高开工率。2020—2022年世界累计关闭390万bbl/d炼油能力,远高于历史水平。2020—2021年美国共削减炼油能力97.3万bbl/d,运营炼厂数量从2019年的132家下降至2021年的124家;欧洲关闭炼油能力110万bbl/d。

2022—2028年,世界将有560万bbl/d新炼油能力建成投产,主要位于亚太(280万bbl/d)、中东(110万bbl/d)和非洲(80万bbl/d);同时将有120万bbl/d的炼油能力关闭,主要位于OECD美洲(40万bbl/d)、欧洲(20万bbl/d)和大洋洲(20万bbl/d);净增加能力440万bbl/d,主要集中在亚太(240万bbl/d)、中东(90万bbl/d)和非洲(80万bbl/d)。欧洲炼油能力则呈下降趋势,其他地区炼油能力小幅增长;OECD欧洲/OECD大洋洲炼油能力呈下降趋势。

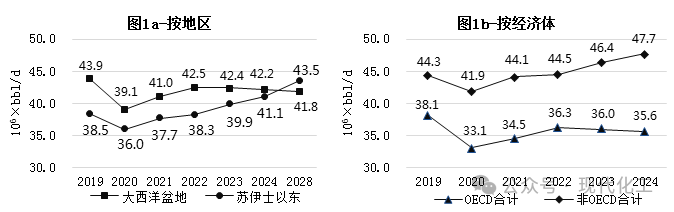

(1)苏伊士以东地区原油加工量保持增长,大西洋盆地下降

2020年世界原油加工量同比下降9%,之后连续3年实现正增长,2023年加工量达8230万bbl/d,接近疫情前水平。分地区来看,2020年以来,苏伊士以东地区加工量一直维持增长,2023年起大西洋盆地加工量出现下降;按经济体看,2023年起OECD国家加工量出现下降。世界原油加工量见图1。

数据来源:IEA;OMR 2024年1月;Oil 2023

图1 世界原油加工量

(2)我国已超越美国成为世界炼油能力最大的国家

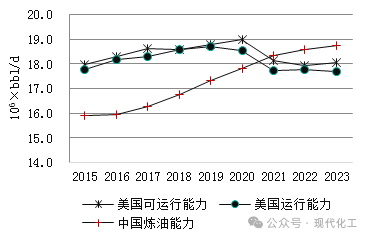

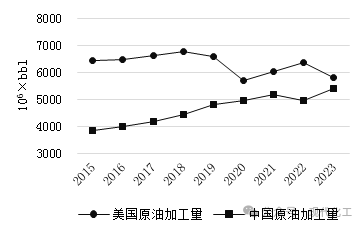

2021年我国炼油能力9.11亿t/a,超过美国(9.05万t/a)成为世界上炼油能力最大的国家。2023年我国原油加工量7.35亿t,仍低于美国(约7.89亿t)。预计2025年前后我国将超越美国,成为世界原油加工量最大的国家;同时我国仍将是过剩炼油能力最大的国家(过剩1亿t/a以上)。美国与中国炼油能力与原油加工量情况见图2、图3。

注:美国数据源自EIA;中国数据源自国家统计局;原油换算系数为1t=7.35bbl。

图2 美国与中国炼油能力情况

注:美国数据源自EIA;中国数据源自国家统计局;美国原油加工量为根据当年1-11月份数据折算成全年数据;1t=7.35bbl

图3 美国与中国原油加工量情况

03.石油产品多元化供应渠道下,世界炼油能力充足

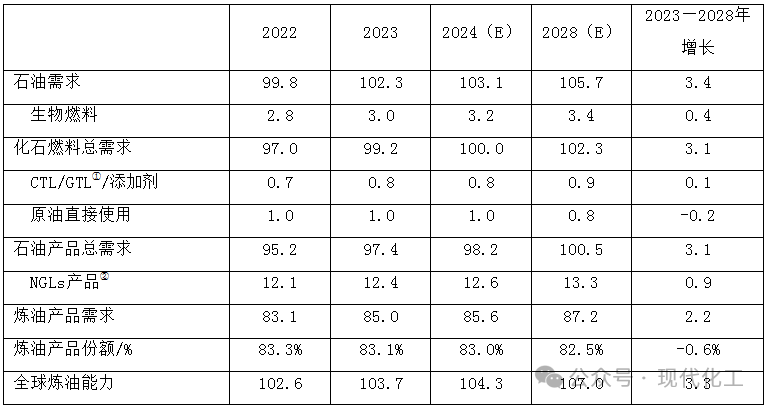

世界炼油产品需求增长落后于整体石油需求增长。2023年,世界石油产品需求9740万bbl/d,其中1240万bbl/d来自天然气凝析液(NGLs)分馏,8500万bbl/d来自炼厂炼制。预计2023—2028年NGLs分馏产品供应量将增加90万bbl/d至1330万bbl/d。此外,生物燃料供应量增加40万bbl/d,亦将抑制炼油产品需求增长。预计2023—2028年炼油产品需求增长220万bbl/d,低于整体石油需求增长(340万bbl/d)。2028年炼油产品占石油需求的82.5%,而2012年为86.8%,2023年为83.1%。世界石油产品与炼油产品需求 (2022—2028)见表4。

表4 2022—2028年世界石油产品与炼油产品需求

注:数据源自IEA Oil 2023;①——CTL/GTL:煤制油和气制油;②——乙烷、液化石油气和戊烷,不包括北美估计的diluent use。

1.2中国炼化行业现状及发展趋势

01.炼化行业结构调整优化,产业集中度、炼化一体化水平稳步提高

2023年我国炼油能力9.32亿t/a,继续领先美国(可运营能力为9.05亿t/a)位居世界第一。截至2023年底,我国千万吨级炼厂达35家,合计炼油能力5.08亿t/a,占全国总能力的55%;百万吨级乙烯厂19家,合计乙烯能力2809万t/a,占全国总能力的55%。全国炼化一体化企业32家,涉及炼油能力4.38亿t/a,占全国总能力的47%;其中乙烯企业26家,涉及乙烯能力3154万t/a,占全国总能力的62%,对二甲苯(PX)企业21家,涉及PX能力3506万t/a,占全国总能力的80%。

02.国家政策为我国炼化行业转型升级指明方向

2022年以来,国家陆续出台多项政策为我国炼化行业转型升级指明方向,《关于促进炼油行业绿色创新高质量发展的指导意见》(发改能源〔2023〕1364号)明确提出了“市场主导、政府引导”“绿色低碳、高效安全”“创新驱动、自立自强”3 条原则,要求到2025年,国内原油一次加工能力控制在10亿t/a以内,千万吨级炼油产能占比55%左右,产能结构和生产力布局逐步优化,能源资源利用效率进一步提升;到2030年,产能结构和生产力布局进一步优化;化工原材料和特种产品保障能力大幅提升;能效和环保绩效达到标杆水平的炼油产能比例大幅提升;技术装备实力、能源资源利用效率达到国际先进水平。

03.炼化转型升级持续推进、大批乙烯项目建设进一步提升我国炼化一体化水平,乙烯规模继续高速增长

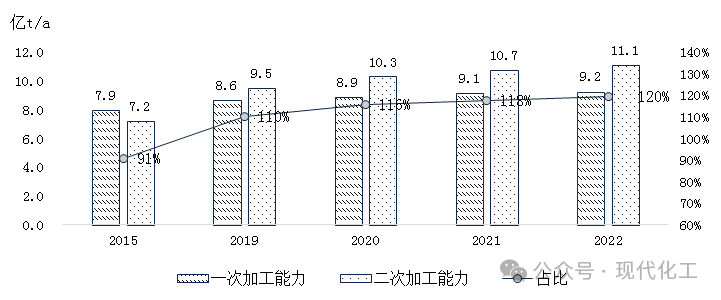

在成品油需求将要达峰、化工品需求保持增长的情况下,国内炼化企业根据自身特点及市场需求,加速推进“油转化、油转特”。一方面,加速配套二次加工、深度精制装置。2022年,国内二次加工能力达11.05亿t/a,与一次加工能力之比达120%,比2020年高出4个百分点,与此同时,化工轻油收率稳步提升。另一方面,加速布局烯烃芳烃产业链,除大宗基础化学品和通用合成材料外,将产业链延伸到新材料新能源等领域。

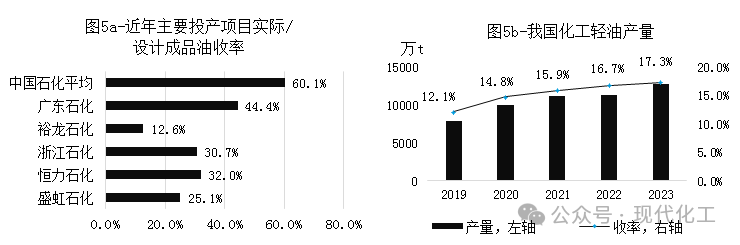

中国炼油一、二次加工能力及占比见图4,炼化一体化项目成品油收率与我国化工轻油产量见图5。

图4 中国炼油一、二次加工能力及二次与一次加工能力比例

图5 炼化一体化项目成品油收率与我国化工轻油产量

预计2024—2026年,我国将新增6200万t/a炼油能力,主要来自已批在建的炼化一体化项目;在现有炼油能力不淘汰的情况下,2030年前后我国总炼油能力将达10亿t/a左右,炼油行业结构性过剩压力依然存在。随着炼化转型升级项目、新建炼化一体化项目及一大批乙烯项目建设,到2028年我国将新增加近30套以石油为原料的百万吨级乙烯装置,涉及乙烯能力高达3500万t/a,届时我国乙烯总生产能力将达近9000万t/a,占世界总能力的比例将达32%(2023年为21%)。由于供应增速远高于需求增速,我国乙烯将面临产能过剩压力。

04.产品选择将转向以客户为中心或以终端市场需求为导向

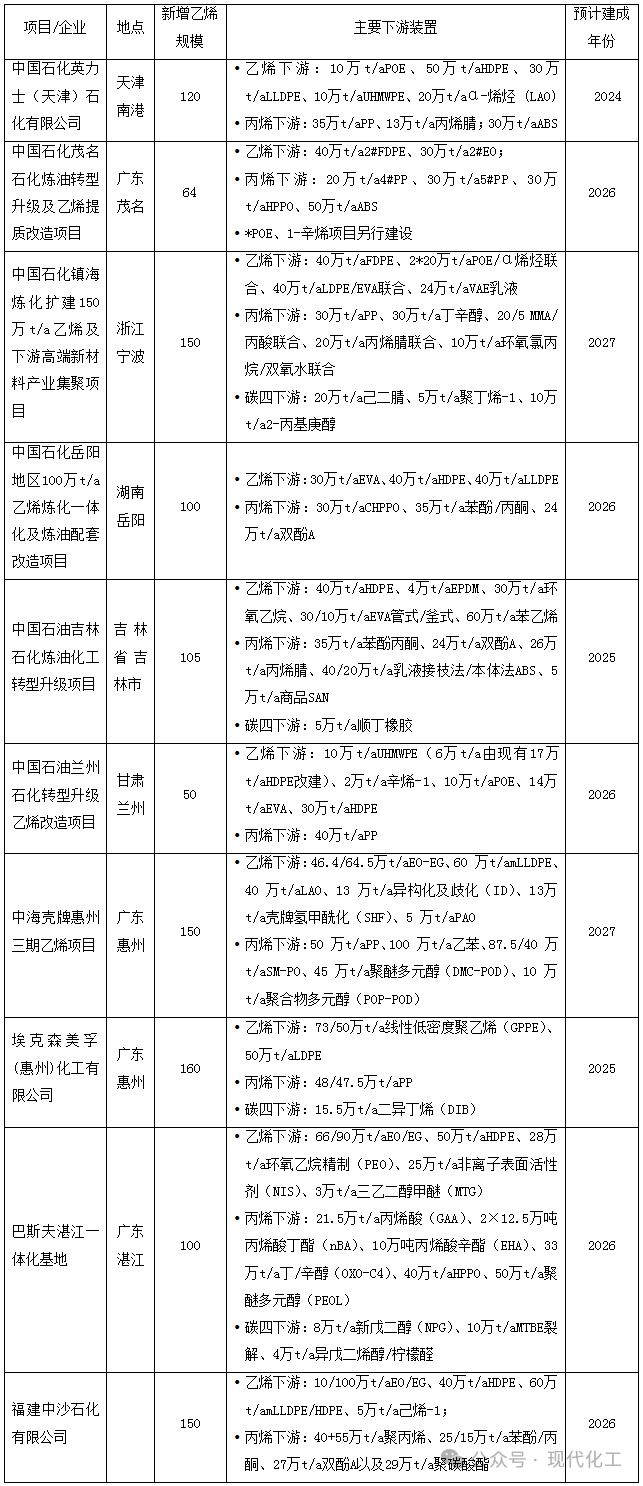

在炼化行业大宗基础化学品和通用合成材料产能快速增长、过剩压力日益增加的不利基本面下,炼化企业不得不转向以客户为中心或以终端市场需求为导向的产品赛道,“一企一策”量身定制规划设计生命周期更长的产品结构。我国部分乙烯项目主要下游装置见表5。

表5 我国部分乙烯项目主要下游装置(截至2024年3月)

05.炼化企业持续推进绿色低碳转型

2021年中国炼化行业碳排放量4.4亿t(包括生产过程中产生的直接碳排放和间接碳排放),占中国碳排放总量的4%左右。从产品品类看,炼油和乙烯碳排放量分别占总排放量的51.3%和9.2%,分别位居第一和第二位,对二甲苯碳排放量占比4.4%,位居第三。炼厂当前的碳排放主要集中在燃料燃烧和催化剂烧焦、化石燃料制氢。

炼化行业主要在以下几方面实现减排:

第一是调整产业结构。一方面,我国目前存在炼油能力过剩、成品油大量出口、化工品仍然不足的结构性矛盾。对此,需要淘汰落后产能如整合炼油能力低于500万t/a的炼厂,到2025年炼油能力控制在10亿t/a以内,到2030年降低至9亿~9.5亿t/a。同时,实施减油增化,降低燃料油比例、提高化工轻油收率和化工产品比例。另一方面,通过压减低端产能、开发高附加值产品以提升运营效率、抵御市场风险,提高炼化企业竞争力。

第二,加强节能降耗措施制定落实,加大降碳技术应用。工艺过程、公用工程向深度电气化、充分利用可再生电力等方向转型提高电气化率,如汽驱改电驱、电加热蒸汽裂解、电化学还原二氧化碳制乙烯制合成气等。

第三,推动原油品种选择、低碳石化原料、绿氢绿氨、二氧化碳制高值化化学品、生物燃料、废弃高分子材料回收利用等组合实现低碳替代。低碳石化原料方面,乙烯蒸汽裂解拓展并充分利用乙烷、丙烷等轻质化低碳富氢原料和石脑油来源。绿氢方面,化石燃料制氢装置的工艺排放是炼厂主要的碳排放源之一,所产氢气属于灰氢。加氢装置使用绿氢替代灰氢是实现炼厂碳减排的有力措施。炼厂可采用可再生电力电解水制氢来实现绿氢生产。目前,绿氢生产技术推广应用的最大障碍是成本高,但随着风光发电、电解水制氢技术的改进和生产规模扩大,成本有望大幅降低。未来10年将是绿氢技术成熟期,炼油与绿氢生产耦合将极大推动炼厂减碳。二氧化碳制取高值化化学品方面,甲醇(绿醇)、碳酸二甲酯(DMC)等化学品可直接减少碳排放。

第四,采用低碳工艺技术。从中长期来看,“减油增化”是炼油产品结构调整的主要途径,化工型炼厂是未来发展的主流方向。为控制炼油向化工转型过程中碳排放量的增加,需通过新型催化剂开发、反应与分离工程创新等手段,加大重油催化裂解、加氢裂化、轻石脑油催化重整等现有工艺技术升级改造,以使其多产化工原料。

第五,开展碳捕捉、封存和利用(CCUS),从工业排放源中捕集二氧化碳并加以利用或注入地质构造封存,以实现二氧化碳减排。

06.智能炼化工厂助力炼化行业高效发展

炼化行业工艺流程复杂,具有流程连续性强、装置关联度高、数据流转关系纷繁复杂等特点。以“智”增“效”,智能化建设是炼化企业高效发展的“助推器”。2023年德勤公司对油气行业高管的调研中,有1/3受访者认为提高运营效率、减少排放是评估能源转型进程的关键指标。数字和人工智能(AI)技术对炼化行业非常重要,数据正成为创新和卓越运营的重要原料。数字化集成系统可以对企业的各个业务流程进行全面监控,做到随时掌握企业运行状况,从而使炼化企业在竞争中保持优势。随着数字化整合,炼化企业可以提高生产效率、加速创新、改进决策、加强客户关系。炼化行业处于采用尖端技术的前沿,近年来,AI已成为该行业的变革力量,在应用程序中,AI驱动的预测性维护有助于实现众多目标,包括降低成本、提高生产效率和确保行业的操作可靠性,镇海炼化和广东石化是国内智能炼化工厂的典范和楷模。

二、炼化企业竞争力分析

国内炼化企业中,中国石油、中国石化为一体化能源化工公司,在担负油品保供的同时生产化工产品;大型民营炼化企业以生产化工产品为主;山东地炼则差异化发展各自特色优势产品。

2.1规模化、一体化程度

中国石油、中国石化旗下千万吨级炼厂多,由于历史原因,目前两家公司的炼厂规模化一体化程度尚不完全;多个转型升级项目建设完成后,两家公司乙烯规模将显著提升、炼化业务综合实力进一步增强。恒力石化、荣盛石化和东方盛虹等三家大型民营炼化企业炼化一体化配套能力强。

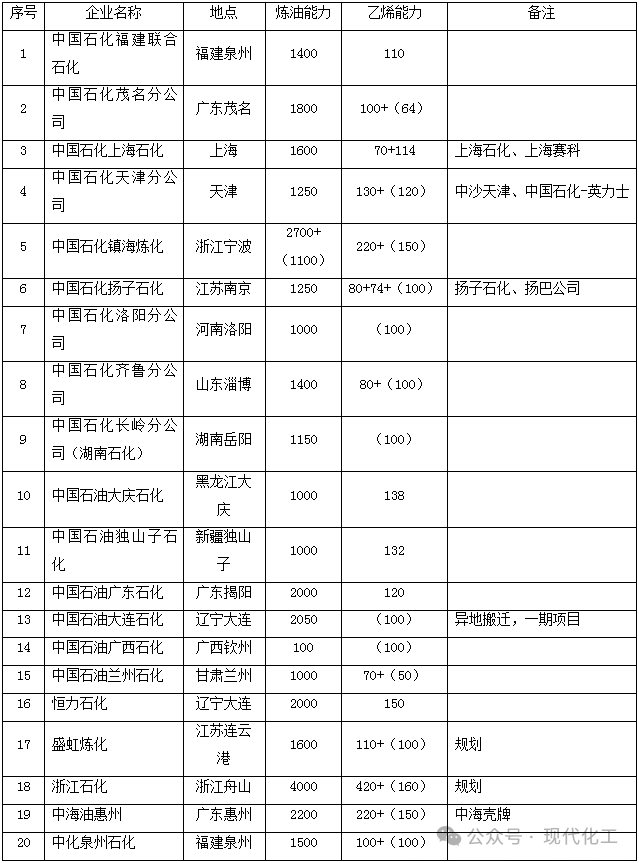

2023年中国石油下属的12家千万吨级炼厂中,百万吨级乙烯基地有3个,另有3个转型升级或新建乙烯项目在实施中;中国石化下属的15家千万吨级炼厂中,百万吨级及以上的乙烯基地有6个(含合资公司),另有7个转型升级或新建乙烯项目在实施中。三家大型民营炼化企业中,恒力石化、浙江石化和盛虹炼化炼油能力分别为2000万t/a、4000万t/a和1600万t/a,乙烯能力分别为150万t/a、420万t/a(140×3)和110万t/a。我国现有及规划的千万吨级炼油/百万吨级乙烯基地见表6。

表6 我国现有及规划的千万吨级炼油/百万吨级乙烯基地

注:括号中为新增能力;未包括千万吨级以下炼厂情况(如武汉石化、海南炼化、吉林石化等)及中国石油的乙烷裂解制乙烯项目。

2.2化工产业链与产品结构

(1)现有业务方面,中国石油、中国石化聚烯烃与合成橡胶规模和品种结构在国内居领先地位,但竞争对手增多,其原有的竞争优势逐渐变弱;民营大炼化企业初期围绕聚酯原料布局,聚酯产业链一体化优势明显。2023年五大公司三大合成材料领域主要产品产能对比见表7。

表7 2023年五大公司三大合成材料领域主要产品产能对比

(2)拟在建项目/规划业务方面,中国石油、中国石化及外资公司优先发展已有专有技术或有核心竞争优势的产品;民营大炼化企业依托已建成的大化工平台深度发掘原料资源,加大技术获取力度,全产业链布局烯烃芳烃等下游业务。

乙烯产业链中,各经营主体普遍布局高端聚烯烃如EVA、α-烯烃 (LAO)、POE、UHMWPE、mLLDPE、PAO等产品,其中EVA、POE更受内资企业包括中国石油、中国石化青睐,外资企业更多布局mLLDPE;丙烯产业链中,中国石油、中国石化及外资公司多发展自己的特色优势产品,民营大炼化企业则全面布局,大规模发展各下游产品,力求以规模取胜,通过增强成本竞争力以获取竞争优势。

炼化一体化项目之外,我国还有其他原料路线的乙烯、丙烯及下游产品的拟在建项目,在未来的新增产能中将贡献部分市场份额。总体来看,在我国烯烃产能仍急剧扩张的情况下,预计除POE、PAO、mLLDPE等少数技术壁垒高、短期内技术难以突破、产能不能快速释放的产品外,我国大多数乙烯丙烯下游产品或将迎来产能全面过剩的阶段。我国拟在建或规划炼化项目产业链和产品方向见图6(图片参见《现代化工》2024年第7期)。

(3)山东地方炼厂根据自身情况差异化发展各自特色优势产品

以京博石化和东明石化为例说明。炼油业务方面,京博石化目前炼油能力710万t/a;沥青规模400万t/a,居全国首位。除依托炼油装置生产汽、柴油外,京博石化还外采调油原料生产汽油和柴油,油品业务包括汽、煤、柴油到工程机械油、赛用燃油等高附加值油品。京博石化深耕成品油零售终端市场的经营与开发,拥有“京博家”和“山东石化”两个品牌。截至2023年12月,公司拥有自营加油站160座,异地油库6座,油品销售覆盖全国270余个省市(29省250市),服务客户数量超40万家。化工业务方面,公司建有12万t/a丁基橡胶、5000t/a聚丁烯-1装置;2023年建成投产KBR催化烯烃技术(K-COT™)装置及60万t/a苯乙烯、60万t/a聚丙烯配套项目,并在海南建成投产3万t/a特种聚烯烃(POE)及配套项目。

东明石化原油一次加工能力1050万t/a(其中东明区域750万t/a,新海区域300万t/a)。近几年东明石化在不断推进减油增化工作。2023年,东明石化山东劲海化工100万t/a轻烃综合利用项目建成投产,包括40万t/aHDPE、20万t/a聚丙烯等装置。东明石化30万t/aUPC(原油直接超级催化裂解制烯烃技术)科技试验工程项目已获得国家发改委批复,正在进行项目开工建设的前期准备。东明盛海“烯烃新材料科技示范工程”也于2023年2月举行开工仪式,项目采用巴塞尔、Repsol、Univation等公司的技术,主要建设40万t/aFDPE、40万t/aHDPE、35万t/a聚丙烯、20万t/aEVA、20/45万t/a环氧丙烷/苯乙烯(PO/SM)等5套装置。据介绍,东明石化目前油化比为5:5,未来UPC项目建成后,油化比将达到3:7,将推动东明石化的深度转型。

三、启示与建议

(1)能源转型加速,交通运输燃料需求将达峰值,石化原料需求持续增长,对于不具备零售终端优势的炼化企业来说,“减油增化”是必然趋势。

炼化一体化项目遵循“物尽其用、各尽其能”的理念,采用“分子炼油”技术,综合利用原油一次加工(常减压)、二次加工(催化裂化、延迟焦化、催化重整、加氢裂化、加氢精制、烷基化等)、轻烃回收、正异构分离、异构化等技术手段,在生产清洁油品和特色炼油小产品的同时,最大化地生产石脑油、轻烃等烯烃、芳烃用化工原料,并配套建设蒸汽裂解(乙烯)及下游装置、芳烃联合装置等,做到“宜油则油、宜烯则烯、宜芳则芳”,原油适应性强,大大增加炼厂加工灵活性,提高整体加工效益。

(2)适当“上大压小”,调整优化炼油和乙烯结构。据报道,在同样的加工流程下,1000万t/a炼厂的单吨完全操作成本比500万t/a炼厂要低10%左右。此外小型炼厂(500万t/a以下)在降低成本、整合资源、向下游发展等方面都无法与千万吨级炼厂竞争,已成为淘汰的主体。在油品需求萎缩、炼油能力过剩的环境下,在不增加炼油能力的前提下,同一家经营主体(如延长集团)整合不同炼厂炼油能力,或同一炼厂(如中国石油、中国石化企业)在炼油结构调整项目中通过对常减压装置、乙烯裂解装置通过“上大压小”淘汰落后能力的做法就较为普遍。

(3)合理规划烯烃下游产品,加强对炼油和乙烯副产物的综合利用。在我国烯烃供应能力继续大幅提升,下游大宗化学品、通用合成材料过剩压力日益增加的情况下,量身定制规划生命周期更长的产品结构,产品组合中通过设计公司现有优势产品、有技术来源的高端新材料和精细化学品,在“大宗强基”的同时实现“高端跃升”。

(4)适当拓展轻质化低碳富氢原料和石脑油来源,增加绿电利用比例,实现绿色低碳发展。

(5)“分子炼油”、企业高质量发展都离不开“数智化”工厂建设,项目实施中做到“智能炼化工厂”与主体工程“三同时”。

转载自:化工好料到haoliaodao.com

来源:中国化工信息周刊

林海球

林海球