昨夜,沙特和俄罗斯出手了!

据路透社消息,沙特周二表示,将自愿减产100万桶/日的措施延长3个月,即在接下来的10月、11月和12月,沙特的日产量将约为900万桶,接下来将每月对自愿减产决定进行审查,以考虑进一步减产或增产。

沙特在7月份首次实施了100万桶/日的减产,此后每月都延长了减产期限。在此之前,一些欧佩克成员国已经自愿将原油产量减少166万桶/天,这一减产计划将持续到2024年底。

此外,俄罗斯也宣布延长减少石油出口。俄罗斯副总理诺瓦克称,俄罗斯将继续自愿减少30万桶/日的石油供应至2023年12月底,并也将每月对自愿减少石油出口的决定进行审查,以考虑进一步减少产量或增加产量的可能性,具体取决于全球市场的情况。

消息发布后,国际油价飙升。美油盘中最高涨2.9%,一度升破88美元/桶,布油盘中最高涨2.4%,自去年11月以来首次突破90美元/桶关口,创去年11月以来盘中最高。内盘方面,截至昨夜23点收盘,原油系期货领涨。燃料油涨超3%,液化石油气(LPG)、低硫燃料油(LU)涨超2%。截至今晨收盘,WTI 10月原油期货收涨1.33%,报86.69美元/桶。布伦特11月原油期货收涨1.17%,报90.04美元/桶。

海通期货能源研究负责人杨安表示,沙特与俄罗斯的举措远超市场预期,既不是退出自愿减产,也不是将减产延长一个月,而是直接延长减产3个月到年底。这样的强有力措施震惊市场,油价跳涨显示了投资者的第一反应,但冲高之后的拉锯显示了市场还需要进一步评估其背后的影响。沙特俄罗斯联合延长减产3个月意味着市场将再减少1.2亿桶的供应,这无疑会进一步扩大年内剩余时段供需缺口。EIA原油库存已经降至2021年1月来新低,年内剩余时段将继续延续去库格局,在更多利空因素出现之前,油价大概率维持高位。随着布油重新来到90美元/桶,欧美国家通胀压力回升几乎不可避免,围绕油价的各方博弈将更加深入,一系列复杂影响将在年内剩余时间逐渐演绎,预计油价后期波动幅度将会加大,注意节奏把握。

此外,昨夜今晨国际糖价也飙升。ICE原糖价格飙升至11年高点,有市场分析称,因全球糖业最大贸易商预测该市场又将迎来供应短缺的一年。Alvean交易情报主管Mauro Virgino表示,供应缺口将达到540万吨,这将是供应短缺的第六年。ICE原糖期货一度上涨4.4%至每磅26.94美分,创2011年10月以来主力合约最高水平。

中信建投期货分析师陈家谊表示,厄尔尼诺现象或导致食糖出口大国泰国的产量面临大幅下修,或导致全球食糖贸易流进一步紧张,全球原糖供需结构收紧,原糖面临价格上的重新定价。具体来看,新一季在种植收益驱动和天气的影响下,泰国甘蔗的种植面积和甘蔗生产前景不容乐观,根据泰国甘蔗农民联合会预估,2023/2024年度预计由于木薯替种将导致甘蔗产量下降约5%,叠加厄尔尼诺现象的影响或导致新季泰国甘蔗产量降至7000万—8000万吨的水平,而2022/2023榨季为9388万吨;食糖产量或降至700万—800万吨的水平,同比减少300万—400万吨,为近10年的低位水平;可出口量降至400万—500万吨水平,进一步加剧全球食糖供应的紧张局面。

证监会重磅发声

来看下重点:

1.优化交易者结构,丰富期货市场参与主体,进一步丰富期货价格体系和展示维度

方星海表示,重点要通过“三优化”实现“一提升”,即:优化产品规则,坚持紧贴实体经济和产业需要的基本原则,真正形成与实体产业适配的产品标的、合约规则、交割机制。优化交易者结构,丰富期货市场参与主体,特别是加大产业客户培育力度,破除体制机制障碍,完善财会等配套规则,强化国企和龙头企业示范带动效应,促进上中下游企业广泛参与。优化市场运行,完善市场监管,降低市场交易成本,保障市场在量的合理增长和质的有效提升上保持合理平衡。通过“三优化”,进一步丰富期货价格体系和展示维度,提升价格信息质量,推动期货价格的广泛应用,提升价格影响力。

2.要对舆情管理充分重视 主动加强与主流媒体等的沟通合作

方星海强调,建立公众对期货市场的正确认知、塑造良好行业形象具有重要意义。早些年期货行业的风险事件给公众留下了不良印象,期货市场的负面评价还时有出现。大家要对舆情管理有充分的重视,主动加强与主流媒体、地方政府、现货管理部门的沟通合作,加大对期货市场功能作用、行业服务实体经济、服务中小企业案例的宣传推广,让相关部门、企业公司、社会公众认识到期货市场的积极作用。期货行业分析师、研究专家要发挥更大作用,积极主动正面发声,促进营造良好的社会预期。

3.加强对高频交易等新型交易行为的监管 加强期现联动监管

方星海表示,确保市场平稳运行,以市场稳促进功能提升。加强风险监测分析和预研预判,持续加强对输入性、结构性风险的研判,重点做好重要农产品、基础性能源、战略性矿产等相关品种的全球跟踪分析。加强对高频交易等新型交易行为的监管,加强期现联动监管,坚决防止过度投机,引导资本在期货市场规范运作。

4.严厉打击违法违规活动,坚决遏制浮躁和投机风气滋长

方星海表示,坚持敬畏市场、敬畏法治、敬畏专业、敬畏风险,发挥各方合力,着力增强“五位一体”特色监管优势,做好分类监管,提高监管效能,督促行业机构完善合规风控和激励约束机制,推动各类市场主体依法合规稳健经营,严厉打击违法违规活动,坚决遏制浮躁和投机风气滋长,着力构建有利于期货行业高质量发展的良好环境。要实施行业差异化发展,特色化服务,分类确定服务范畴。

5.坚持守牢风险底线,完善配套监管规则

方星海表示,期货市场既是管理风险的场所,也是风险的聚集地,期货交易机制的特点决定了期货领域防控风险的标准和要求必须要高于其他金融领域。目前,我国期货市场已经连续多年没有发生重大风险事件,要珍惜市场的发展成果。继续完善配套监管规则,弘扬先进行业文化,坚决守住不发生系统性风险的底线。

需求持续回暖,8月中国大宗商品指数回升

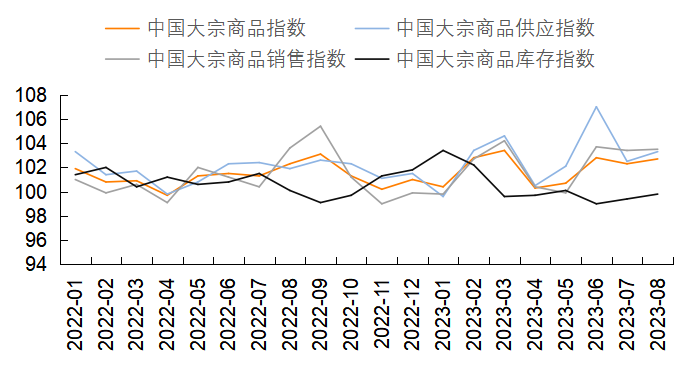

9月5日,中国物流与采购联合会(下称“联合会”)发布数据显示,8月份中国大宗商品指数(CBMI)为102.7%,较上月回升0.4个百分点。8月份大宗商品市场供需基本面综合表现为供需双强的局面,市场供应增速加快,商品需求持续回暖。

联合会表示,从指数的变化情况来看,8月大宗商品市场供需基本面综合表现为供需双强的局面,旺季预期向好,特别是随着宏观政策继续利多,商品需求持续回升,库存整体下降,市场情绪好转,之前持续困扰大宗商品市场的供需错配矛盾正在持续缓和,中国国内大宗商品市场正在出现积极变化。

物产中大期货副总经理、首席经济学家景川认为,大宗商品的价格上移是多重驱动共振的结果:一方面,农产品在今年表现出明显的上升趋势,厄尔尼诺天气导致美洲干旱缺水,农产品收成减少预期导致相关供给合同进行调整,对农产品构成支撑;另一方面,全球工业产成品去库接近尾声,即将开始的主动补库周期将对基础原材料的需求增加,这在一定程度上促进了大宗商品的需求预期。此外,传统金九银十消费旺季也进一步增强了市场预期,因此大宗商品在8月份呈现整体回升的态势。

分项数据来看,云财富期货有色金属研究员衡焱认为,8月大宗商品供应指数止跌回升,较上月回升0.8个百分点至103.3%,显示随着国内经济回升以及宏观利好政策持续推出,生产企业对后市信心有所抬升,加之金九银十传统旺季即将到来,生产企业也有提前备货需求,8月国内商品产量整体增加;8月大宗商品销售指数经过7月短暂回落后重新增加,较上月回升0.1个百分点至103.5%,在传统淡季逆势回升也反映了随着市场对国内经济信心进一步抬升,终端及贸易商的采购意愿增强,市场需求在旺季前提前转暖,8月国内商品销售量整体增加。此外,从库存指数来看,8月大宗商品库存指数回升0.4百分点至99.8%,指数出现回升但仍处于百分位下方,显示国内商品库存量仍处于下降通道,仅仅是降幅出现收窄,供需仍在较积极的方向上,商品市场向好趋势不变。

制图:云财富期货

值得额外关注度的是,今年6月以来,代表大宗商品价格走势的南华商品指数持续走高,8月24日盘中创出年内新高,3个月累计涨幅达两成。一般来说,如果南华商品指数上涨,说明商品价格整体上涨。业内认为,商品期货的走强预示着库存周期将见底。

据了解,库存周期由需求和库存构成,可分为四个阶段:主动补库、被动补库、主动去库和被动去库。“一般来说,商品期货指数在主动去库阶段多数是下跌的,主动补库和被动补库前半段是上涨的,被动去库阶段价格走势存在很大不确定性。”分析人士指出。

“库存周期见底,意味着产成品库存去库即将结束,未来的累库阶段,将带动大宗商品需求。”景川表示,一般来说,股市的底部要晚于大宗商品的库存周期底部,库存周期见底后通常不会出现熊市,整个股市总体上行的可能性较高。三季度末我国有望开启新一轮库存周期,这意味着股市有望走出一轮比较像样的反弹行情。

据富国基金统计,自2000年以来,市场共经历了6次库存周期底部,分别出现在2002年10月、2006年5月、2009年8月、2013年8月、2016年6月和2020年7月。库存见底后的一年内,上证指数的平均涨幅为26%。

富国基金认为,从历史来看,库存见底阶段通常资源类行业和可选消费品行业表现出相对优势。在过去的六个主动补库周期中,表现优异的行业包括钢铁、石化、煤炭、汽车、家电、美容护理以及传媒,至少四次相对上证指数获得超额收益。

中国物流与采购联合会副会长蔡进认为,今年大宗商品市场应该还是不错的。跟往年来比,表现出一个比较强劲的这种增长趋势。尤其是需求比较稳定,大宗商品市场的这种稳定,对整个经济运行的这种平稳发展来讲至关重要。

展望后市,景川认为,在年底补库到来之前,大宗商品趋强的构架仍然有可能得到持续,需要关注的是消费旺季的实际情况以及金融市场可能出现的风险对于大宗商品的冲击。衡焱也认为,随着近期地产端及消费端更多相关政策落地,扩内需效果将更加显著,加之进入金九银十传统旺季,生产端及销售端将互相形成正反馈,预计延续上行态势,库存端也难有累库,9月大宗商品指数预计延续回升,分项上,供应指数及销售指数继续上行,库存指数继续处于百分位下方运行。

转载自:化工好料到haoliaodao.com

来源:期货日报

林海球

林海球